新闻资讯

软银集团的愿景基金在经历了连续五个季度的亏损后,可能会扭亏为盈,这可能归功于人工智能推动的反弹,提升了初创公司的估值。本周二(8月8日)软银将公布截至2024财年第一财季(对应自然年2023年Q2)的业绩报告。

这家日本企业的愿景基金投资部门在过去两个财年共计损失了6.9万亿日元(约合480亿美元),目前正在努力重新站稳脚跟。分析师预计,该基金将获得适当利润,预计软银可能在周二宣布实现季度整体利润约730亿日元。

孙正义统治下的这家“投资帝国”是否能够主动出击,寻找新交易,取决于ARM的IPO。这家芯片设计公司计划在今年9月或之后尽快IPO,募资规模最高可达100亿美元,估值介于600亿至700亿美元之间。如果Arm的募资目标达到最高水平,它将成为继阿里巴巴(BABA.N)和Meta Platforms(META.O)之后规模最大的科技公司IPO。

人工智能的热潮引发了Arm等同业公司的估值飙升。英伟达(NVDA.O)今年市值突破1万亿美元门槛,而纳指100今年上半年也录得了有史以来的最佳表现。

Astris Advisory分析师柯克·布德里(Kirk Boodry)表示,软银为投资者提供了一种在Arm上市前以人工智能为主题进行投资的方式。他说:

“一旦公开招股说明书发布后,股价的进一步上涨将一点都不令人意外。”

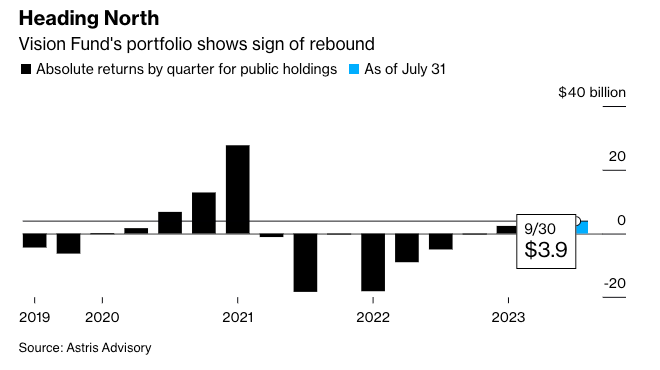

布德里估计,愿景基金在4-6月季度上市持股价值增长约11亿美元。DoorDash和Grab Holdings是最大的贡献者之一,季度涨幅分别达20%和14%。Coupang的股价季度上涨9%。软银自己的股价则同期上涨了31%,创下了三年来最佳表现。

仅7月这一个月,该投资部门的上市组合价值就增长了39亿美元,DoorDash、Grab和中国的滴滴出行股价都出现了上涨。布德里表示,如果软银能够在本季度余下时间保持这样的增长速度,愿景基金将实现自2021年1-3月(季度)以来的最佳整体表现。他称,

“我并不认为软银已经完全摆脱了困境,7月的涨幅可能是短暂的,而且科技股似乎已经被(再次)定价了……尽管如此,这种反弹“值得关注”,即便愿景基金表现疲软,Arm的上涨趋势也应该会提供支撑。”

分析师观点

麦格理分析师Paul Golding:

▪ 7月将软银目标价上调10%,至8250日元;

▪ 根据各种盈利情景,给予Arm估值为800亿美元;

▪ Arm架构在芯片设计者和制造商中如此普遍,它可能比其客户更能免受市场困境的影响;

▪ 截止至第四财季,愿景基金指标依然稳健,愿景基金I期中98%和愿景基金II期中90%的公司都拥有超过12个月的流动性储备,风险更小;

▪ 公司四年来的净资产价值折价率平均约为45%,但37.5%的折价率已足够,阿里巴巴的股份已出售,风险较大的部分已被核销,主要持股将更具流动性。

**分析师Victor Galliano:

▪ 根据Smartkarma发布的一份报告,软银和Arm期望的800亿美元估值,意味着“历史销售倍数为28.4倍”。这样的估值看起来“不切实际”;

▪ 尽管英伟达成为Arm首次公开募股的潜在锚定投资者,提振了软银的股价,但“在Arm的潜在估值方面,各方之间仍存在巨大差异”;

▪ “这种估值预期的巨大分歧需要解决,”预计Arm的最佳估值范围为400亿至450亿美元,“这将提升净资产价值10%至15%”。

彭博智库Sharon Chen:

▪ 软银强大的流动性和阿里巴巴变现后较低的**价值比将有助于公司抵御逆风,而计划中的Arm首次公开募股将进一步稳定其信用状况;

▪ 关注的重点是Arm的估值和IPO所得款项的使用。“如果公司在IPO中实现了600亿至700亿美元的目标估值,这将是积极的,因为它可以回购股份和收购债券,同时保持投资的余地。”

彭博智库Marvin Lo:

▪ 软银可能会恢复投资,但“执行风险仍然很高”,特别是如果Arm的IPO估值未能达到300亿至700亿美元的高端范围;

▪ 在智能手机芯片去库存的情况下,Arm的收入可能会下降;

▪ 预计有合理机会出现新的回购计划,因为软银可能需要保持其市净率大于1,以避免东京证券交易所对其施加额外的上市要求。